祖名股份去年因一批次产品抽检不合格被通报,研发投入远不及销售支出

2022-05-11 09:55:33 来源:消费者报道 作者:张照

今年以来,随着疫情封控措施的升级,加之懒人经济、宅经济的推动,预制菜不断“出圈”,成为餐饮行业新风口。

在预制菜热潮下,国内豆制品生产企业祖名豆制品股份有限公司(以下简称“祖名股份”)在投资者互动平台多次表示,公司正在研发预制菜产品。

据祖名股份官网显示,公司成立于2000年,现已成为包含生鲜豆制品、休闲豆制品、植物蛋白饮品等400多种单品的全系列豆制食品生产企业。2021年1月6日,祖名股份成功在深交所主板上市。然而上市首年,祖名股份就出现业绩下滑。

对此,记者4月25日给祖名股份发去了采访函。

5月6日,祖名股份方面对采访函进行了回复,同时,祖名股份确认,目前公司预制菜产品以豆制品素食为主,目前仍在小试中,尚未生产。

图片来源:祖名股份公司官网

图片来源:祖名股份公司官网

去年一批次祖名臭豆腐抽检不合格

2021年11月13日,市场监管总局发布关于13批次食品抽检不合格情况的通告 〔2021年第44号〕。其中,在北京家乐福商业有限公司四元桥店销售的、标称祖名股份生产的祖名臭豆腐(麻辣味)产品抽检不合格。

此批祖名臭豆腐(麻辣味)产品不合格的原因是,食品添加剂与标签标示值不符。在此次抽检中,该批次产品经中轻食品检验认证有限公司检验发现,其丙酸及其钠盐、钙盐(以丙酸计)检测值不符合产品标签标示要求,检验结果为0.976g/kg,虽然符合食品安全国家标准要求(≤2.5g/kg),但其产品包装标签要求为本品不添加任何防腐剂。祖名股份对判定依据曾提出异议,但浙江省市场监管局核查后对其提出的异议不予认可。

据悉,丙酸及其钠盐、钙盐(以丙酸计)是食品生产中常用防腐剂之一,可有效抑制枯草杆菌、马铃薯杆菌和细菌,对酵母的生长基本无影响。据《食品安全国家标准 食品添加剂使用标准》(GB 2760—2014)规定,在豆类制品中的最大使用量为2.5g/kg。该批次抽检产品的检测值符合食品安全国家标准规定,但是由于其包装标签显示“本品不添加任何防腐剂”,所以不符合产品标签标示要求。

上市首年净利大幅减少,核心产品毛利率下滑明显

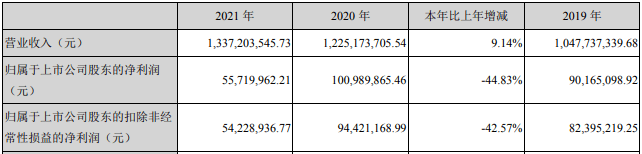

2022年4月20日,祖名股份披露上市后的首份年报,公司去年实现营收13.37亿元,同比增长9.14%;归母净利润5572万元,同比大幅减少44.83%。

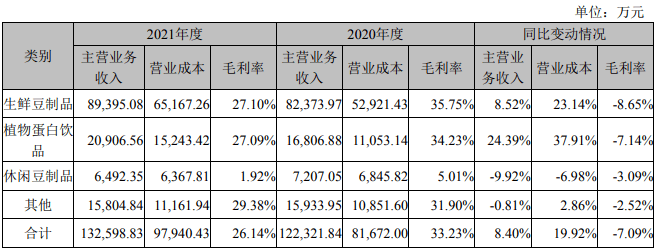

据年报披露,祖名股份专注于豆制品的研发、生产和销售,产品品种涵盖生鲜豆制品、植物蛋白饮品、休闲豆制品及其他类产品。其中,生鲜豆制品2021年营收达到8.94亿元、植物蛋白饮品2021年营收2.09亿元,两项营收合计占比达到82.5%,是公司最大收入来源。

但同时,这两大产品毛利率同比快速下滑。生鲜豆制品2021年毛利率同比下滑8.65%至27.1%,植物蛋白饮品2021年毛利率同比下滑7.14%至27.09%。

原材料成本大幅增长,豆奶产品宣布涨价15%-20%

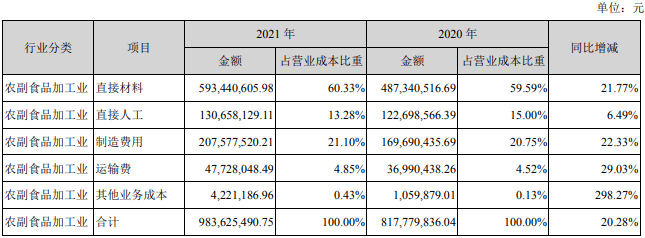

此外,公司的营业成本一直居高不下。其中,2021年度直接材料费用为5.93亿元,同比增长21.77%,由此导致主要产品生鲜豆制品、植物蛋白饮品、休闲豆制品的毛利率出现不同程度下滑。

对此,公司在年报中表示,是报告期内公司原辅材料、能源价格波动引起所致。

同时,祖名股份回复称,“大豆作为公司产品生产的主要原材料,其占生产成本的比例较高,其价格变动对公司毛利率和盈利能力有直接影响。大豆价格自2020年下半年以来持续上涨并持续处于高位,虽然包括公司在内的多家行业内企业纷纷上调了部分产品的出厂价格,但不足以抵消大豆涨价的成本压力”。

迫于成本压力,2021年11月9日,公司宣布自2021年11月15日起,对部分植物蛋白饮品(主要是自立袋豆奶)的出厂价上调15%-20%不等,但暂不对生鲜豆制品上调出厂价。

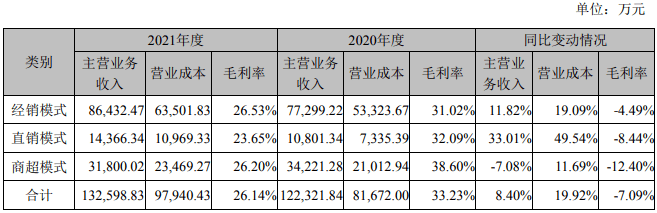

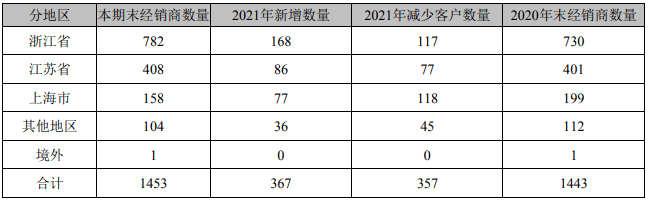

销售主要依赖经销,经销主要布局江浙沪

据年报显示,在销售渠道方面,祖名股份主要依靠经销、直销、商超实现产品的最终销售。其中,经销模式营收增长最快且占比最大,从2020年的7.73亿元增至2021年的8.64亿元,主营收入占比从63.21%增至65.16%;相反,商超模式营收从2020年的3.42亿元减少至2021年的3.18亿元。

与此同时,截至2021年期末,祖名股份经销商数量为1453个,期内增长10个。其中,江浙沪地区经销商数量较为集中,合计达到92.77%;期内新增的经销商主要集中在浙江、江苏两省,分别净增加51个、9个;此外,上海及其他地区期内净减少41个、9个。

2022年3月3日,公司披露《项目投资合作协议》,拟在武汉投资豆制品生产基地建设项目,项目总投资3亿元,主要建设内容为生产厂房、办公楼及附属配套建设,主要产品为生鲜豆制品、植物蛋白饮品、休闲豆制品及其他类豆制品。

对此,公司表示,“武汉为长江中游城市群中心,交通便利、豆制品需求量大、大型豆制品企业较少,利于公司异地扩张”。但是,该项目仍在起步阶段,预计实施周期较长,可能存在顺延、变更、中止或终止的风险,也存在项目建成投产后未能如期实现经济效益的风险。

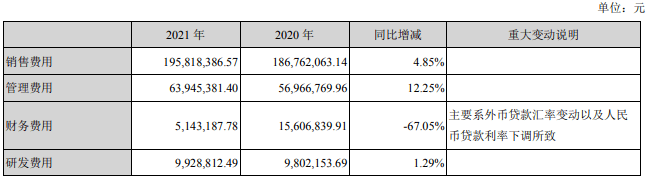

销售和管理费用增长迅猛,进一步吞噬公司利润

报告期内,祖名股份销售费用和管理费用上涨,其中增加最多的是销售费用。

据年报显示,销售费用从2020年的1.87亿元增加至2021年的1.96亿元,净增长超1亿元;管理费用从2020年的5696.68万元增加至2021年的6394.54万元。另一方面,公司研发费用仅为992.88万元,同比微增1.29%。

对此,公司回复称,“公司零售品牌方面需要一定的投入,这是消费品类企业的必要支持”,“对于打响品牌也需要有一定的支出投入,总体而言投入对于品牌扩大,提升销售额带来正面积极影响”。

应收账款和存货双双增加

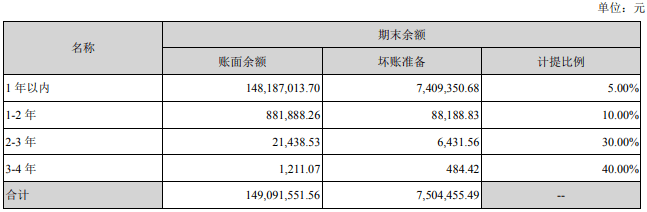

据年报显示,祖名股份2021年期末应收账款账面余额约为1.49亿元,其中1年以内应收账款账面余额为1.48亿元。为此,公司期内合计计提了750.45万元的坏账准备,是净利润下滑的原因之一。

据2022年第一季度报告显示,祖名股份一季度期末应收账款继续增至1.61亿元。对此,公司表示,“由于公司的营业收入增长及安全库存变化会导致相应数据变动,另外公司应收账款风险点分布于多个合作方和多个客户,截至2021年12月31日,公司应收账款的20.75%余额源于前五名客户,相比2020年的23.80%略有下降,公司不存在重大的信用集中风险”。

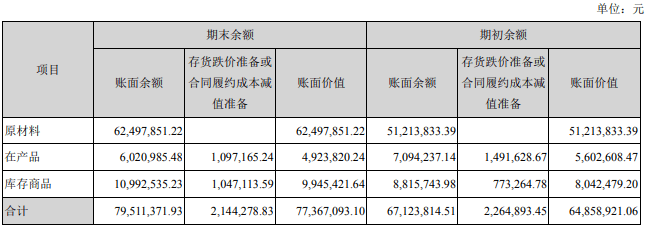

另一方面,祖名股份2021年期末存货也同比增加,大约增长18%至7736.71万元。其中,原材料占比较大,达到6249.79万元,占比80.78%,暂未出现原材料存货跌价准备的情况;另外两项存货在产品及库存商品均出现存货跌价准备,期内合计计提了214.43万元的减值准备,也是净利润下滑的原因之一。据2022年第一季度报告显示,祖名股份一季度期末存货继续增至 8471.9万元。