套路贷屡禁不止,用户质疑担保费变相抬高贷款利率

2024-08-19 09:59:17 来源:消费者报道 作者:张德荣

编者按:“普惠金融”概念的盛行让互联网贷款变得触手可及。这条看似简单便捷的借贷路径,实则却隐藏了不少陷阱。各项游走在法律边缘的费用在层层伪装下变相提高了贷款用户的还款利率,“套路贷”带来的巨大的还款压力正侵蚀他们的正常生活。

“套路贷”的存在极大干扰了金融市场的正常秩序。为揭开“套路贷”的神秘面纱,揭露其背后的种种陷阱,《消费者报道》特别推出“套路贷”系列报道,以供广大消费者参考。

“免抵押、低利息、审核快、秒放款”,看似低息简单易办理的贷款其实暗藏陷阱,“以担保费的形式变相抬高利率”就是其中之一。

近日,多名网贷用户的还款记录显示,他们被收取了除利息以外的还款费用,换算下来实际年利率逼近36%,远远超过司法保护上限的24%。

针对这种情况,《消费者报道》记者展开了采访调查。

用户不满担保费大幅提升贷款利率

今年4月施行的《消费金融公司管理办法》第五十三条规定,除因借款人违反合同约定情形之外,消费金融公司不得向借款人收取贷款利息之外的费用。

但记者在多起贷款投诉案例中注意到,担保费的存在一直困扰着贷款用户,虽然担保费用并不高,但如果计算上该项费用,用户的实际贷款年利率将会飙升。

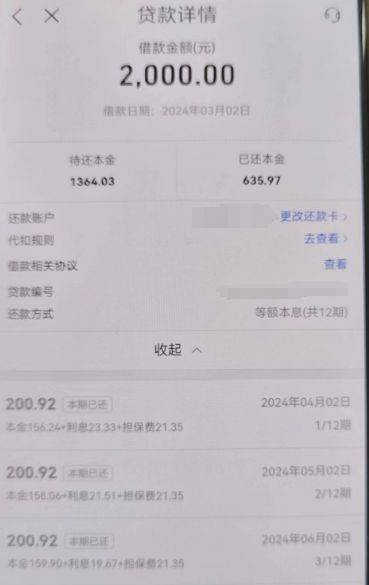

“他们宣称担保费加利息都是合规的,但36%的利息太高了。”星图金融一名用户向记者展示了他在今年4月的一笔2000元贷款。该笔贷款还款方式为等额本息(一年12期),每期的还款额为200.92元,其中本金加上利息为179.57元,担保费为21.35元。如果还款时仅计算本金和利息,这笔贷款的年利率为14%。但如果加上担保费,换算下来实际利率去到了36%。

星图金融一用户贷款详情

星图金融一用户贷款详情

值得关注的是,“还款时捎上担保费”似乎是网贷平台的普遍现象。一些案例中甚至出现担保费比利息还要高的情况,这无疑增加了用户的还款压力。

记者从黑猫投诉平台联系上另一名星图金融用户,他的还款记录显示,每期的担保费是利息费的两倍多。

投诉者提供的还款记录

投诉者提供的还款记录

58好借一名用户向记者投诉,他在平台借了5000元,担保费比利息还要高。他的借款记录显示,一年12期每期的还款额为501.42元,每期利息从34.2元开始递减,但每期的担保服务费固定在66元。如果还款时仅计算本金和利息,这笔贷款的年利率为8.2%。但如果加上担保费,实际利率去到35.64%。他告诉记者:“我的诉求是平台方要退还不合理的担保服务费。”

58好借用户提供的借款详情

58好借用户提供的借款详情

除了担保费,贷款中的保险费捆绑/搭售问题也屡屡遭到用户投诉。这些费用的存在到底合理吗?

一位金融机构从业者向《消费者报道》记者解释称,融资性保证保险是以借贷关系为承保基础的保证保险产品,该产品的借款人为投保人,出借人为被保险人,其功能是为有融资需求的借款人提供增信支持,借款人可根据自身经济承受能力自行选择是否购买贷款保证保险产品。

如果借款人不符合出借人的贷款审批条件,可通过购买保证保险增信,以提高贷款成功率。如果借款人符合出借人的贷款审批条件,可通过银行等金融机构自行获取贷款,无需购买保证保险增信。“合规的个人贷款保证保险业务是经过监管部门批准的合法业务,它不可能脱离借贷法律关系而单独销售给客户,不属于‘捆绑搭售’;而搭售是指两种完全可分开销售的商品或服务被同时强制销售给消费者,从而侵犯其选择权。”

不过,《消费者报道》注意到,此前监管部门曾发布《关于防范“套路”营销行为的风险提示》指出,在贷款营销中,消费者要警惕类似“套路贷”的营销宣传行为,如息费不透明,故意模糊借贷成本,不明示年化综合资金成本、还本付息安排等。有的借款人在不知情的情况下被收取了高额费用,所谓“零息”名不副实。比如借款人有的遭遇了砍头息,有的贷款后发现还须支付担保费、服务费、保险费等,真实的贷款成本很高。

就上述金融消费投诉,《消费者报道》记者向星图金融、58好借方面发送了采访函,但截至发稿时未获回复。

36%和24%的利率红线,以哪个为准?

据记者不完全统计,部分平台通过增设担保费、服务费等将实际贷款年利率逼近到36%。担保费的出现变相提高了用户的实际贷款年利率。但也有一些平台在仅仅只有利息费的情况下,将贷款年利率逼近36%。

轻花优品一名用户告诉记者,他的借款额为9000元,本金加上息费,一年12期每期的还款额为904.07元,根据计算他的贷款年利率为35.98%。他不满平台没有给予用户自由查看贷款合同的权限,申请查看合同要等40多天。

为什么一些平台在拼命“压”这条36%的利率线呢?

《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(2015年9月1日施行版)第二十六条规定,借贷双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持。借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。借款人请求出借人返还已支付的超过年利率36%部分的利息的,人民法院应予支持。

通常情况下,民间借贷案例的审判都是参考上述“两段三区”。借款未超过年利率24%,出借人有权要求借款人按约定支付利息;如果年利率超过36%,超过36%部分的利息被认定无效并可追讨;介于年利率24%和36%之间的利息,不受法律保护,但如果借款人已经偿还了这部分利息,之后又想追讨,法院同样驳回。

值得一提的是,为推动民间借贷利率与经济社会发展水平相适应,最高人民法院调整了上述规定中的民间借贷利率司法保护上限。

随着上述规定修订版的施行,民间借贷利率的司法保护上限被大幅降低。

《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(修订版,2021年1月1日施行)第二十五条规定,出借人请求借款人按照合同约定利率支付利息的,人民法院应予以支持,但是双方约定的利率超过合同成立时一年期贷款市场报价利率四倍的除外。“一年期贷款市场报价利率”,是指中国人民银行授权全国银行间同业拆借中心自2019年8月20日起每月发布的一年期贷款市场报价利率。以2024年7月20日贷款市场一年期报价利率(LPR)3.35%为例,当前民间借贷利率的司法保护上限为13.4%。

值得一提的是,阳光保险相关负责人曾向《消费者报道》记者表示,“民间借贷”活动为非金融机构和个人之间的借贷法律关系。不适用于新民间借贷司法解释。

根据《最高人民法院关于新民间借贷司法解释适用范围问题的批复》,经征求金融监管部门意见,由地方金融监管部门监管的小额贷款公司、融资担保公司、区域性股权市场、典当行、融资租赁公司、商业保理公司、地方资产管理公司等七类地方金融组织,属于经金融监管部门批准设立的金融机构,其因从事相关金融业务引发的纠纷,不适用新民间借贷司法解释。

北京市京师(郑州)律师事务所欧阳一鹏律师接受《消费者报道》记者采访时表示,按照司法解释,民间借贷是指自然人、法人和非法人组织之间进行资金融通的行为。经金融监管部门批准设立的从事贷款业务的金融机构及其分支机构,因发放贷款等相关金融业务引发的纠纷,不受现行民间借贷司法解释的利率上限规制,可以参照适用《最高人民法院关于进一步加强金融审判工作的若干意见》第2条第二款“金融借款合同的贷款人可以主张的利息、复利、罚息、违约金和其他费用总计不超过年利率24%”的标准。京东金融、安逸花等贷款App/平台属于金融机构发放的产品,由地方金融监管部门监管,一般不适用新民间借贷司法解释,但若其年利率高于24%,借款人有权请求对超过年利率24%的部分进行调减。

这意味着,24%是针对正规贷款平台的一条司法保护贷款利率上限线,在相关审判案例中也可以体现这一点。此前,在兴业消费金融与被告刘某金融借款合同纠纷案的一审民事判决书中(2020鄂0106民初6016号),湖北省武汉市武昌区人民法院认为兴业消费金融主张的利息、罚息等,合计已超过年利率24%,该约定不符合法律规定,对超过部分不予支持。

消费者报道特别提醒有贷款需求的用户,务必在贷款前了解清楚年利率与各项附加还款费用,最好根据实际还款金额对实际年利率有初步估算,遇到超出司法保护上限的利率时务必第一时间进行申诉。